Парите за втора пенсия са в Албания, “Фейсбук”, “Фолксваген” и Бобов дол

- Редактор: Петър Симеонов

- Коментари: 2

Над 8 милиарда лева са извън България.

Вижте как лидер на синдикат, социален министър и вицепремиер дебатират правилно ли се инвестират средствата за старини.

Български пенсионери са крупен инвеститор в Мексико, в Индонезия, Албания, Черна гора, Румъния, “Амазон” на Джеф Безос, “Майкрософт” на Бил Гейтс или социалните мрежи “Фейсбук” и “Туитър”. Дори във “Фолксваген”. Звучи като предизборно обещание на политик, но всъщност е реален факт, пише 24 часа.

Къде са парите за втора пенсия?

Този въпрос стана изключително актуален, след като преди две седмици социалният министър Бисер Петков обяви предложенията на работна група с частните пенсионни фондове как ще бъде изплащана втората пенсия. И предупреди, че за голяма част, вероятно повече от половината пенсионери в периода 2021-2024 г., сборът от двете пенсии ще е по-малък, отколкото ако хората бяха избрали да се осигуряват само в Националния осигурителен институт и да получават само държавна пенсия.

Десетте частни пенсионни фонда са категорични: парите - 12 млрд. лв. от вноски и 3 млрд. лв., натрупани през годините от доходност, са налични и пенсиите на хората са гарантирани.

Президентът на “Подкрепа” Димитър Манолов, който е открит противник на частните фондове и се противопоставя на системата за комбинирано солидарно осигуряване в НОИ с частното от старта ѝ през 1999 г., обаче смята, че парите не са налични.

“Има акции и облигации, за които се твърди, че са на тази стойност. Дали парите са налични, може да стане ясно само ако им се каже на фондовете: “Утре всички пари да са прехвърлени в НОИ”, смята синдикалистът.

Авторитетният социален министър в правителството на Иван Костов - Иван Нейков, който е сред авторите на т.нар. тристълбов пенсионен модел, е на противоположното мнение на лидера на “Подкрепа”.

“Ако ги нямаше тези фондове, нямаше да ги има и тези 15 млрд. лв. Те просто щяха да са изхарчени. За тези 15 млрд. лв. има стриктни рамки и правила за управление. Проблемът е, че в България няма развита борса и реално повечето от тези пари са извън България и не работят за българската икономика”, казва Нейков.

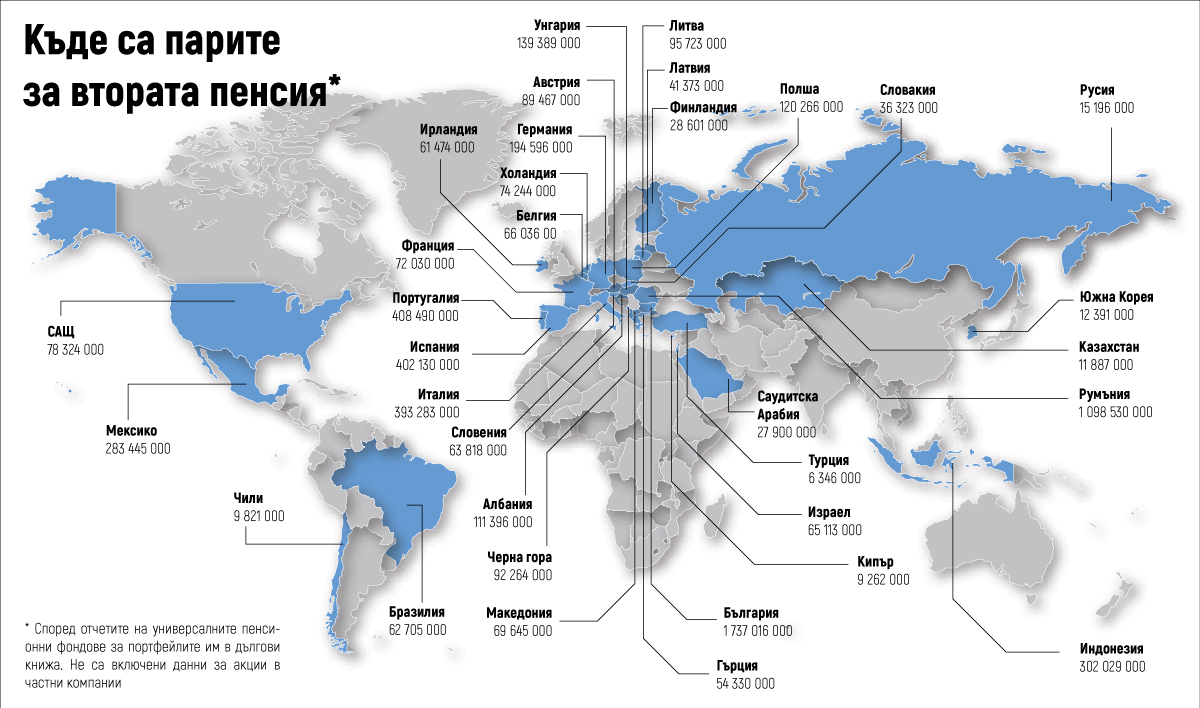

Наистина близо 2/3 от парите на универсалните пенсионни фондове, които са всъщност парите на 3,7 млн. осигурени в тях български граждани, са инвестирани извън България. Като повече от половината от набраните като вноски 12 млрд. лв. са в чуждестранни държавни ценни книжа, показват отчетите на инвестиционните портфейли на деветте пенсионни фонда.

Данните са валидни към 30 септември 2019 г. и са за третото тримесечие на тази година. Когато се прибавят и сумите от инвестиции в акции на чуждестранни компании и фондове, близо 8 млрд. лв. са инвестирани всъщност извън страната.

Като цяло инвестицията в държавни облигации е предпочитана от българските пенсионни фондове главно и заради строгите законови ограничения върху качеството и вида на инвестициите, които могат да правят.

Фондовете се контролират от Комисията за финансов надзор и в общи линии всички по-рискови сделки са им строго забранени. Което според дружествата пък е една от причините за по-ниската доходност, която имат универсалните пенсионни фондове в сравнение с други инвестиционни схеми.

Именно заради това държавните ценни книжа са едни от малкото инвестиции, които са възможни за пенсионните фондове. Като в някои от тях този тип инвестиции надхвърлят 80% от портфейла им.

Общо в държавни ценни книжа са инвестирани 6,8 млрд. лв., показа проверка на “24 часа” в инвестиционните портфейли на деветте универсални пенсионни фонда. Като 1,7 млрд. лв. са вложени в покупката на български облигации, издадени от Министерството на финансите.

Останалите 5,1 млрд. лв. обаче са разхвърляни в инвестиции по целия свят. Като очевидно за идеалния вариант на инвестиция в чужбина, тоест идеалното съчетание на сигурност и доходност, българските пенсионни дружества са определили Румъния. Реално няма нито едно българско пенсионно дружество, в чийто портфейл да няма книжа на северната ни съседка.

И общата им стойност от 1,1 млрд. лв. почти догонва тази на българските. Доста по-назад като обща сума са държави като Хърватия с 477 млн. лв. и Португалия с 408 млн. лв.

Като цяло универсалните пенсионни фондове предпочитат държавните ценни книжа на страни, които са имали или имат в момента финансови затруднения, защото те логично са и с по-висока доходност.

В Германия например са инвестирани едва 194 млн. лв., докато Испания и Италия са доста по-напред в класацията, като във всяка има инвестирани по около 400 млн. лв. от парите за пенсии. По време на финансовата криза в Европа Италия бе включена в групата “Прасета” (PIIGS) заедно с Гърция, Ирландия и Португалия. Това бяха държавите в практически фалит, който трябваше да бъдат спасявани спешно.

По около 300 млн. лв. от вноските за втора пенсия на българските граждани универсалните пенсионни фондове пък са вложили в ценни книжа на Индонезия и Мексико.

Всяка от тези държави дава около 2% от световния брутен продукт, а закупените облигации са глобални и с деноминация в евро или долари и са с изключително висока степен на ликвидност, мотивира подобни сделки шефката на управителния съвет на “Доверие” Даниела Петкова.

Управляваният от нея пенсионен фонд е най-големият в страната както според управляваните активи, така и по брой осигурени в него хора.

Не липсват и сделки с книжата на Македония, Черна гора, Албания, показва още статистиката, но те са на по-малки стойности.

Част от закупените държавни облигации са с падеж след 100 години. Тоест, ако пенсионното дружество иска да ползва доходността, гарантирана от държавата, която е издала тези книжа, ще изчака век. В противен случай може да търси търговия с тези книжа на вторичен пазар.

“Последните години, при спад на основните лихви в еврозоната, държави като Австрия, Белгия и Ирландия са сред издателите на 100 годишни инструменти. От една страна, издателите на такива облигации се финансират дългосрочно и без значими текущи плащания, а от друга страна - пенсионни схеми и застрахователни компании са сред заинтересованите страни, предвид това, че светът претърпява драматична демографска промяна”, мотивира покупката на 100-годишни книжа Даниела Петкова.

За Николай Василев, управляващ партньор и изпълнителен директор на компанията за управление на активи “Експат капитал” в сделките с държавни ценни книжа трудно може да се търси нещо притеснително.

“Дали е Мексико или Черна гора няма никакво съществено значение. Със сигурност всяко решение за покупка е професионално обосновано”, коментира вицепремиерът и министър в правителствата на Симеон Сакскобургготски и на тройната коалиция. Той също е сред защитниците на частните пенсионни фондове.

Според него по-притеснителни може да са инвестициите в акции на частни компании, особено ако пари на осигурените във фонда хора се ползват за инвестиране в компании, които са свързани със собственика на пенсионния фонд. “Това е истински проблем, а не Черна гора и Мексико и той е същият, който имаме и при някои банки. През годините обаче този проблем намаля, а и Комисията за финансов надзор полага усилия в тази посока”, заяви още Василев.

При инвестирането в акции на частни компании деветте фонда могат да бъдат разделени на две групи, показва поглед върху портфейлите им. В първата група са големите фондове, които имат и изцяло чуждестранна собственост или поне много силно чуждо участие. Такива са “Доверие”, “Ен Ен”, “Алианц България” и “ДСК Родина”.

При тези четири фонда прави впечатление, че акциите, които държат, са главно на изключително големи световни корпорации и най-големите, търгувани на българската борса. Освен това и четирите управляват големи портфейли от активи, имат и голям брой осигурени лица в тях.

Николай Василев съветва да се погледне в портфейла на пенсионните фондове. “Ако фондът купува акции от “Софарма” или “Албена” примерно, то нещата изглеждат добре. Ако обаче акциите са в сравнително непознати компании, тогава не е лошо човек да помисли”, смята бившият министър.

Производителят на пилешко месо “Градус”, курортът Албена, “Софарма”, “Елана Агрокредит” и “Монбат” са най-популярните фирми, в които инвестират фондовете, които влизат в тази първа група.

“Доверие” например е инвестирал около 95 млн. лв. от парите на осигурените в универсалния му пенсионен фонд в акции, които се търгуват на Българската фондова борса. Още около 101 млн. лв. пък са инвестирани в големи чужди корпорации. Като инвестициите са в компании като интернет търговеца на най-богатия човек в света Джеф Безос “Амазон”, в “Майкрософт” на Бил Гейтс, производителя на цигари “Филип Морис”, фирмата на Гугъл “Алфабет”. Най-голямата инвестиция пък е в акции на “Кока Кола” - за над 21 млн. лв.

31% от инвестициите в акции на универсалния пенсионен фонд на тази компания са в България. А на второ място като дестинация е САЩ със 17%. Близо една трета от закупените от “Доверие” книжа са с кредитен рейтинг BBB- според собствено обобщение към края на септември 2019 г.

Подобен е портфейлът и на “Ен Ен”. 21% от парите на осигурените в универсалния пенсионен фонд на тази компания са инвестирани в акции. Като повечето от тях са в големи корпорации като “Фолксваген”, „Луи Вютон Мое Хенеси”, “Нокиа” и пр.

При българските си инвестиции този фонд също следва модела, описан при “Доверие”.

В “Градус” и “М+С хидравлик Казанлък” пък са две от най-големите инвестиции на универсалния пенсионен фонд на компанията “ДСК Родина”. И в двете акционерни дружества са закупени книжа за над 6 млн. лв. Този фонд е вложил и 13 млн. лв. от вноските за втора пенсия в акции на “Софарма”.

Общо 91 млн. лв. пък са изнесени в чужбина през покупката на акции в корпорации като „Епъл“, „Майкрософт“, производителя на спортни облекла и стоки „Найки“ и френския производител на самолетни и космически двигатели „Сафран“. Последната фирма участва и в проекта за изработването на нов европейски изтребител на Германия, Франция и Великобритания.

131 млн. лв. пък са инвестициите в български акции на универсалния пенсионен фонд на „Алианц България“. И отново във фирми като „Градус“, „Софарма“, ЧЕЗ, „Албена“ и Първа инвестиционна банка.

153 милиона от парите за втора пенсия към този фонд е инвестирал в корпорации като „Епъл“, Амазон“, „Шеврон“, „Фейсбук“, различни автомобилни производители.

Свързаният с енергийния бизнесмен Христо Ковачки фонд „Топлина“ инвестира главно в български енергийни предприятия. Инвестиции в корпоративни облигации този фонд е направил в „Топлофикация Русе“, „Топлофикация Плевен“ (това дружество е действителен собственик на Русенското), ТЕЦ „Бобов дол“, „Булгарплод-София“ Общата стойност на инвестираните там пари за втора пенсия е над 14 млн. лв.

За пенсионните фондове „ЦКБ Сила“, „Съгласие“ и „Бъдеще“ са интересни компании като на „Холдинг Варна“ и свързаната с него „Инвестиционна компания Галата“, „Химснаб“, Кораборемонтен завод „Одесос“, курорта Св. Св. Константит и Елена и дори проектът „Супер Боровец“.

В „Холдинг Варна“ „ЦКБ Сила“ е инвестирал 12 млн. лв. от вноските за втора пенсия на осигурените във фонда хора. „Съгласие“ пък от своя страна е дал 13 млн. лв. за акции на „Химимпорт“, което е дружеството майка на „ЦКБ груп“. Този фонд е инвестирал и в „ЦКБ риал истейт“, както и в „Параходство БРП“ и „Химснаб“.

Последният и засега най-малък фонд „Пенсионноосигурителен институт“ следва по-скоро политиката за инвестиции на първата четворка. Инвестициите в акции са само за 18 млн. лв., но са насочени както към големи български компании, така и към корпорации като „Даймлер“, „Макдоналдс“, „Байер“, „Майкрософт“ и „Кока кола“.

Доста по-големи пера всички пенсионни фондове пък насочват към колективните инвестиционни схеми или акционерните дружества със специална инвестиционна цел.

Така се заобикалят

някои от ограниченията

за по-рискови

инвестиции, а т.нар. АДСИЦ

бяха и една от любимите

схеми на собственика

на фалиралата банка КТБ

Цветан Василев

Фонд “Е Ен” е инвестирал в такива колективни схеми и дружества със специална цел 400 млн. лв. от парите за втора пенсия. Още 300 млн. лв. в подобни дружества са вкарали и от фонда „ДСК Родина“, 342 млн. лв. са пък парите в такива схеми на „Алианц България“. 390 млн. лв. пък са тези инвестиции на „Доверие“, което е три пъти повече от инвестициите в корпоративни акции.

Последното поле за инвестиции на парите за втора пенсия са имотите. Те като цяло заемат най-малък дял от дейността на пенсионните фондове. Но пък някои като „Доверие“ инвестират в изграждането на собствени ваканционни селища, главно по черноморския бряг. В отчета за последното тримесечие на този фонд само 60 млн. лв. са записани като инвестиции в инвестиционни имоти.

Всички тези показател се следят от Комисита за финансов надзор.

Според Николай Василв личният анализ дали портфейлите се управляват добре, е прекалено сложен и трудоемък.

“Сумите по партидите реално не са толкова големи, че да си заслужават подобен анализ като отделено време и усилия. Допълнително хората, които могат да го направят не са много”, допълва той.

Във всеки случай обаче от управлението на портфейлите реално зависи доходността на фондовете, а от нея пък окончателния размер на партидите и съответно сумата на втората пенсия.

За последната година доходността на универсалните пенсионни фондове е в рамките на 0,38 до 3,23%, показват данните на Комисията за финансов надзор. Като най-нисък този показател е при портфейла на “Бъдеще”, а най-висока на “Съгласие”. Като големите фондове са със сравнително изравнена доходност около 1%. Най-висока в тази група е при “ДСК Родина” с 1,72%.

Иван Нейков е категоричен, че тези пари се умножават, независимо, че имаше дори години с отрицателна доходност.

“За годините от 2002 г. насам при внесени 12 млрд. лв. като осигуровки, универсалните пенсионни фондове са добавили към тях 3 млрд. лв. Тези пари нямаше да донесат подобна доходност, ако бяха в банка. Погледнете Сребърния фонд, в който има 3 млрд. лв., те седят в БНБ и реално намаляват”, заяви Нейков.

Не управлението на парите от универсалните фондове, не и самата система на осигуряване в три стълба - солидарен в НОИ, задължителен в универсалните фондове и доброволен отново в частните, категоричен е бившият социален министър.

Според Иван Нейков просто предвижданията, върху които е правена системата са били както за по-големи осигуровки, така и за по-големи заплати, върху които да се правят.

“Да, след 20 годишен период сегашните партиди не са достатъчни, но картината ще е различна, след като изминат 30 години от началото на осигуряването в частните фондове”, категоричен е Нейков.

Благой Георгиев: Грешно е да се казва "Честита Коледа"

Русенски археолог ще си запази български монети за бъдещите...

Сигнал в МВР - Варна: Жена ми ме тормози с голите си снимки

Доналд Тръмп: Няма да допуснем лош Дядо Коледа в САЩ

Сигнал в МВР - Варна: Жена ми ме тормози с голите си снимки